ÊTRE RECONTACTÉ(E)

Conformément à la loi « informatique et libertés » du 6 janvier 1978 modifiée en 2004, vous bénéficiez d’un droit d’accès et de rectification aux informations qui vous concernent, que vous pouvez exercer en vous adressant à MeilleureSCPI.com - Service Informatique et Liberté 62 rue Brancion, 75015 Paris ou à information [arobase] meilleurescpi [point] com

“Excellent”, 165 avis

IFI 2020 : le barème de l’impôt sur la fortune immobilière

Depuis 2018, l’impôt sur la fortune immobilière (IFI) remplace l’impôt de solidarité sur la fortune (ISF). L’IFI 2020 concerne tous les biens et droits immobiliers et se déclare entre le mois d’avril et juin dans la déclaration annexe 2042-IFI concomitamment que les revenus (déclaration de l'impôt sur le revenu). Le montant de l’IFI représente un taux d’imposition compris entre 0,5 % et 1,5 % pour les contribuables.

Le barème de l’IFI Impôt sur la Fortune Immobilière 2020

La valeur de l’IFI 2020 est assise sur la valeur du patrimoine net taxable. Le seuil d’imposition à l’impôt sur la fortune immobilière correspond à un patrimoine net taxable de 1 300 000 euros. Un patrimoine inférieur ou égal à ce seuil n’est donc pas soumis à l’IFI.

Le patrimoine net taxable à l'IFI

Le patrimoine net taxable permet de déterminer si l’épargnant est imposable à l’IFI 2020. À noter que certains de ces biens sont exonérés partiellement ou totalement.

Le patrimoine net taxable à l'IFI est obtenu à partir de la somme total de la valeur des actifs diminué des montants des emprunts (dette).

Patrimoine net taxable = Actifs soumis à l'IFI - dettes

Ce qui rentre dans l'IFI : l'actif

Les actifs immobiliers détenus en direct :

Appartements, maisons, parkings, commerces, logistiques, entrepôt, câves, Ephad, bureaux.

La pierre papier (l'indirect) :

Les SCPI, OPCI, SCI, sont soumis à l'IFI. Chaque année les gérants de fonds vous adresse une valeur d'IFI à intégrer dans votre déclaration IFI. A noter que les foncières cotées (SIIC) ne sont pas soumise à l'IFI.

Les autres biens :

Les parts de groupements forestiers à hauteur de 25%. (Il convient d'indiquer un montant à 100% puisque l'administration applique automatiquement le calcul de l'exonération de 75% de la valeur).

Synthèse

Concernant les biens imposables, il s’agit des biens et droits immobiliers détenus directement ou indirectement par le foyer fiscal au sens de l’IFI. Ces biens et droits immobiliers ne remplissent pas les conditions pour être considérés comme des biens professionnels. D’une part, il peut s’agir des immeubles bâtis et non bâtis (terrains à bâtir, terrains agricoles) détenus directement par le contribuable. Il est possible de citer entre autres les immeubles en cours de construction au 1er janvier de l’année d’imposition, les maisons, appartements et leurs dépendances ou les bâtiments classés monument historique. Pour la résidence principale, un abattement de 30 % de la valeur vénale du bien est à déduire. D’autre part, sont assujettis à l’IFI les immeubles ou fraction d’immeubles détenus indirectement via des titres ou des parts de SCPI et SCI.

Les biens exonérés

L’exonération totale à l’IFI est applicable sur les biens et droits immobiliers considérés comme étant des biens professionnels. Ces biens et droits immobiliers doivent notamment être utilisés dans le cadre d’une profession commerciale, industrielle, agricole, artisanale ou libérale. L’activité doit correspondre à l’exercice effectif d’une véritable profession. Les biens ou droits immobiliers doivent être nécessaires à l’exercice de cette profession. Par ailleurs, les parts ou actions représentatives de biens immobiliers affectés à l'activité industrielle, commerciale, artisanale, agricole ou libérale d'une société de personnes soumise à l’impôt sur le revenu ou d’une société soumise à l'impôt sur les sociétés lorsque le propriétaire des parts ou actions (ou un membre de son foyer fiscal) exerce dans la société son activité professionnelle à titre principal sont également exonérés.

Les patrimoines nets taxables

Pour les patrimoines nets taxables compris entre 1 300 000 euros et 1 400 000 euros, un système de décote accorde un allègement fiscal. Cette décote équivaut à 17 500 euros, soit 1,25 x montant du patrimoine net taxable. Cependant, le calcul de la valeur IFI 2020 commence à 800 000 euros. Pour déterminer le patrimoine net taxable, l’actif immobilier correspond à la somme des biens possédés au 1er janvier de l’année d’imposition par le foyer fiscal. Un barème progressif est ainsi appliqué, suivant les différentes tranches de la valeur nette taxable au patrimoine.

Les tranches inchangées

Fraction de la valeur nette taxable du patrimoine | Taux applicables (en %) |

N’excédant pas 800 000 € | 0 |

Entre 800 000 € et 1 300 000 € | 0,50 |

Entre 1 300 000 € et 2 570 000 € | 0,70 |

Entre 2 570 000 € et 5 000 000 € | 1 |

Entre 5 000 000 € et 10 000 000 € | 1,25 |

Au-delà de 10 000 000 € | 1,50 |

Les dates de déclaration (par internet)

Département | Date limite de déclaration |

01 au 19 | jeudi 4 juin 2020 à 23h59 |

20 au 54 (y compris 2A et 2B) | lundi 8 juin 2020 à 23h39 |

55 au 974/976 | Jeudi 11 juin 2020 à 23h59 |

Non résidents | Jeudi 4 Juin 2020 à 23h59 |

L’assiette imposable à l’IFI

Le patrimoine net taxable permet de déterminer si l’épargnant est imposable à l’IFI 2020. L’actif taxable à l’IFI correspond à la somme des valeurs imposable des biens immobiliers détenus. À noter que certains de ces biens sont exonérés partiellement ou totalement.

Les biens exonérés

L’exonération totale à l’IFI est applicable sur les biens et droits immobiliers considérés comme étant des biens professionnels. Ces biens et droits immobiliers doivent notamment être utilisés dans le cadre d’une profession commerciale, industrielle, agricole, artisanale ou libérale. L’activité doit correspondre à l’exercice effectif d’une véritable profession. Les biens ou droits immobiliers doivent être nécessaires à l’exercice de cette profession. Par ailleurs, les parts ou actions représentatives de biens immobiliers affectés à l'activité industrielle, commerciale, artisanale, agricole ou libérale d'une société de personnes soumise à l’impôt sur le revenu ou d’une société soumise à l'impôt sur les sociétés lorsque le propriétaire des parts ou actions (ou un membre de son foyer fiscal) exerce dans la société son activité professionnelle à titre principal sont également exonérés.

Les biens assujettis

Concernant les biens imposables, il s’agit des biens et droits immobiliers détenus directement ou indirectement par le foyer fiscal au sens de l’IFI. Ces biens et droits immobiliers ne remplissent pas les conditions pour être considérés comme des biens professionnels. D’un part, il peut s’agir des immeubles bâtis et non bâtis (terrains à bâtir, terrains agricoles) détenus directement par le contribuable. Il est possible de citer entre autres les immeubles en cours de construction au 1er janvier de l’année d’imposition, les maisons, appartements et leurs dépendances ou les bâtiments classés monument historique. Pour la résidence principale, un abattement de 30 % de la valeur vénale du bien est à déduire. D’autre part, sont assujettis à l’IFI les immeubles ou fraction d’immeubles détenus indirectement via des titres ou des parts de SCPI et SCI.

Les réductions : dons et plafonnement

Le montant de l’IFI à payer peut faire l’objet de réductions pour les contribuables. Cette réduction s’applique aux versements effectués au profit d’organismes d’intérêt général. De plus, les redevables à l’IFI peuvent aussi bénéficier d’un plafonnement.

Jusqu’à 75 % des dons à des organismes d’intérêt général

En effectuant des versements au profit d’organismes établis en France ou dans un Etat européen, les contribuables réduisent, voire même annulent le montant de l’IFI. La réduction d’impôt est à hauteur de 75 % du don, dans une limite globale annuelle de 50 000 €. Une réduction applicable uniquement pour les dons versés à des organismes d’intérêt général, à but non-lucratif. Il doit s’agit entre autres d’établissements de recherche, de fondations ou associations reconnues d’utilisé publique… A noter que cette réduction sur les dons ne peut être cumulée avec les impôts sur le revenu.

Le plafonnement de l’IFI

Enfin, les contribuables ayant leur domicile fiscal en France peuvent également bénéficier d’un plafonnement de l’IFI. Le montant de l’impôt sur la fortune immobilière est réduit de la différence entre :

- Le total de l’IFI et des impôts dus en France et à l’étranger, au titre des produits et revenus de l’année précédente ;

- Et 75 % du total des revenus mondiaux nets de frais professionnels de l’année précédente, ainsi que des revenus exonérés d’IR (impôt sur le revenu) ou soumis à prélèvement libératoire réalisé au cours de la même année en France et hors de France.

Le total des impôts et des revenus serviront au calcul de ce plafonnement de l’IFI par l’administration, à partir des éléments déclarés.

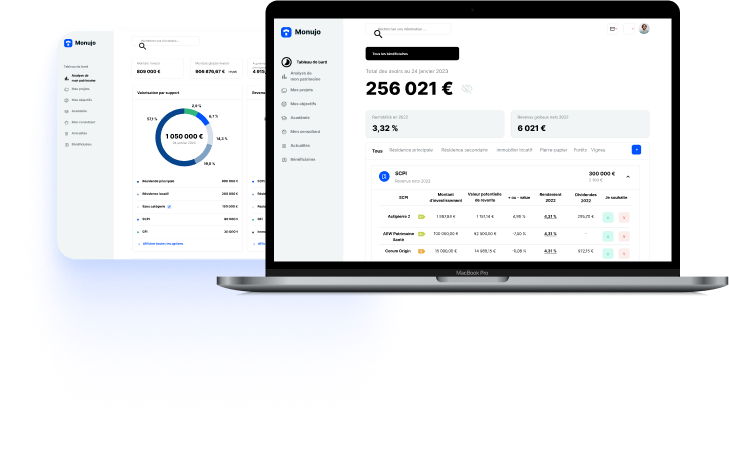

Les épargnants en parts de SCPI assujettis à l’IFI 2020 peuvent retrouver sur Mon Compte SCPI la valeur de leurs parts à déclarer. Votre agrégateur vous sera d’une aide précieuse pour générer le relevé IFI 2020.

À propos de l’auteur

Jonathan Dhiver

J'ai fondé MeilleureSCPI.com, Meilleur-GF.com, Meilleur-GFV.com, et Epargne-Mensuelle.com. J'adore tout ce qui touche à l'épargne, l'éducation financière, et la fixation d'objectifs. Je pense qu'une des clés est de mettre de l'argent de côté dès le début du mois. Si vous avez des questions, n'hésitez pas à me contacter (via le formulaire de contact) !