ÊTRE RECONTACTÉ(E)

Conformément à la loi « informatique et libertés » du 6 janvier 1978 modifiée en 2004, vous bénéficiez d’un droit d’accès et de rectification aux informations qui vous concernent, que vous pouvez exercer en vous adressant à MeilleureSCPI.com - Service Informatique et Liberté 62 rue Brancion, 75015 Paris ou à information [arobase] meilleurescpi [point] com

“Excellent”, 165 avis

SCPI en 2023 : Naviguer entre défis et opportunités actuelles

Les SCPI (Sociétés civiles de placement immobilier) sont un placement immobilier qui consiste à investir dans un portefeuille de biens immobiliers détenus par une société civile. Les SCPI offrent de nombreux avantages, notamment une diversification des risques, un rendement potentiel attractif et une fiscalité avantageuse.

Cependant, investir en SCPI en 2023 présente également certains défis. En effet, le contexte économique actuel est marqué par une inflation élevée, des taux d'intérêt en hausse et la guerre en Ukraine. Ces facteurs peuvent avoir un impact négatif sur la performance des SCPI.

Dans cet article, nous allons aborder les défis et les opportunités d'investir en SCPI en 2023. Nous allons également vous donner des conseils pour choisir la meilleure SCPI pour votre profil d'investisseur.

Investir en 2023

L'économie, tout comme le temps, connaît des saisons. En 2023, nous observerons certains changements, mais quel est leur impact réel ?

L'état des lieux économique en 2023 : Ralentissement ou déclin ?

Évolution du PIB : La récession est généralement marquée par une baisse du PIB pendant deux trimestres consécutifs. Cependant, la France a esquivé cette éventualité. En se référant à des exemples historiques comme la crise de 2008, nous savons que des baisses transitoires du PIB peuvent être suivies de fortes reprises.

Taux de chômage : 7,1% est en effet en dessous de la moyenne des 20 dernières années. Toujours pendant la crise financière de 2008, le taux de chômage en France avait dépassé les 9%. Un taux à 7,1% est donc loin d'être alarmant.

La montée en flèche des taux d'intérêt

L'historique économique nous montre que les taux d'intérêt bas ne durent pas éternellement. Rappelez-vous du début des années 2000, lorsque les taux étaient bien plus élevés. La récente hausse est certes rapide, mais il est crucial de se rappeler que les taux étaient à des niveaux similaires avant 2014. Ceci signifie que de nombreux investisseurs ont déjà traversé de telles périodes et ont élaboré des stratégies en conséquence.

Les taux d'intérêt actuels ne sont pas particulièrement élevés en valeur absolue. C'est davantage la vitesse du changement que le niveau atteint qui suscite l'attention.

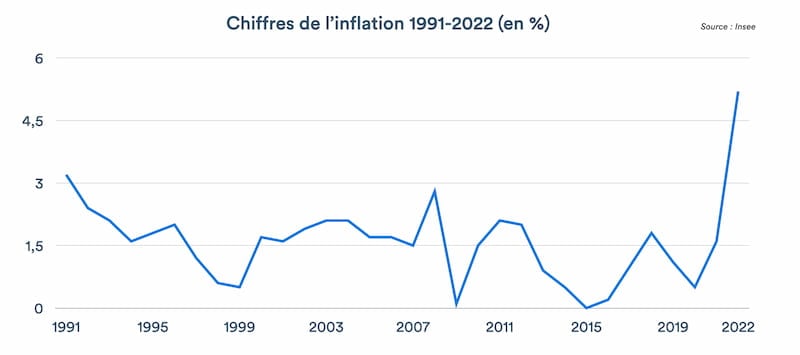

Inflation : Le plus haut niveau depuis 40 ans

Depuis ces 40 dernières années, l'Europe n'avait pas vu un taux d'inflation comme celui que nous observons actuellement, dépassant les 6%. Ce chiffre peut inévitablement évoquer des souvenirs des années 1970 et 1980, une période marquée par des niveaux d'inflation vertigineux en raison, entre autres, des chocs pétroliers et de politiques monétaires distinctes. Pour donner un peu de perspective, la France avait enregistré à l'époque un taux d'inflation atteignant les 13%, tandis que l'Italie s'approchait des 20%.

Toutefois, il est important de souligner que le paysage monétaire et financier européen a considérablement évolué depuis lors. En 1999, avec la création de l'Euro, est née une nouvelle ère de maîtrise monétaire. La Banque centrale européenne (BCE), instituée comme gardienne de cette monnaie unique, s'est vu confier un mandat principal : maintenir l'inflation dans la zone euro proche, mais légèrement inférieure à 2%. Ce mandat a été globalement respecté depuis, contribuant à une relative stabilité des prix et à la préservation du pouvoir d'achat des Européens.

Le contexte actuel, bien qu'il rappelle des périodes d'inflation élevée du passé, est intrinsèquement différent. Nos outils économiques et financiers sont plus sophistiqués, et la réaction des institutions est plus rapide et plus ciblée. D'ailleurs, face à cette inflation inattendue, la BCE et d'autres banques centrales européennes ont déjà initié des mesures pour stabiliser l'économie. Et signe encourageant, les prévisions d'inflation commencent déjà à s'orienter à la baisse.

Pourquoi investir pendant une période inflationniste est crucial ?

En période inflationniste, placer son argent devient une priorité pour garder le contrôle de sa santé financière. Mais pourquoi est-ce si important ? Voici une explication simple :

- L'inflation, c'est comme un grignotage silencieux : Imaginez que vous avez une baguette de pain qui vaut 1€ aujourd'hui. Si l'inflation est de 5%, cette même baguette coûterait 1,05€ l'année prochaine. Autrement dit, votre euro n'a plus la même force d'achat. C'est l'effet corrosif de l'inflation.

- L'argent qui dort, perd de la valeur : Prenons un exemple. Supposons que vous ayez 10 000€ cachés sous votre matelas. Si l'inflation est de 5% par an, en seulement trois ans, votre argent aurait perdu plus de 1 500€ de pouvoir d'achat. C'est comme si on vous piquait une partie de votre capital chaque année.

- Investir, c'est se protéger : Face à cette situation, il existe une solution et c’est l'investissement. Si vous placez vos 10 000€ dans un placement qui offre un rendement annuel de 3% ou 5%, vous parviendrez non seulement à compenser l'effet de l'inflation, mais en plus, vous pourriez voir votre capital augmenter. Ainsi, au lieu de voir votre argent s'éroder, vous le faites travailler pour vous.

Dans un contexte inflationniste, certains types d'investissements, comme l'immobilier ou les actions de certaines entreprises, peuvent vous aider à maintenir la valeur de votre patrimoine.

Le contexte économique influence tous les produits d'épargne et investissements. Qu'il s'agisse d'actions, d'obligations ou de SCPI, tous ressentent les effets des variations économiques. Certains produits sont plus résilients que d'autres, mais tous sont touchés à divers degrés par les changements économiques.

2023 est une année de transition, avec des signaux économiques mitigés mais qui ne sont pas alarmants. On observer surtout deux points : une remontée rapide des taux et une inflation importante, à son plus haut niveau depuis 40 ans.

Mais de tels moments sont souvent suivis d'opportunités d'investissement.

Qui plus est, c’est dans cette période inflationniste qu’il faut continuer à investir :

- Les SCPI, avec leur diversification immobilière et leur rendement stable, peuvent offrir une protection contre l'inflation tout en procurant un rendement intéressant.

- Comme toujours, l'investissement nécessite réflexion et planification. Il est crucial de choisir des options alignées avec ses besoins et objectifs personnels.

- Il est important de toujours rechercher des conseils individualisés pour toute décision d'investissement, mais les tendances actuelles suggèrent que les SCPI pourraient être une option intéressante à explorer pour de nombreux épargnants.

La situation des fonds immobiliers dans le contexte actuel

L’impact de l'inflation majeure sur les fonds immobiliers

L'inflation peut avoir un impact double tranchant sur les investissements. En particulier, les SCPI, en raison de leur nature intrinsèque, peuvent offrir des opportunités uniques dans ce contexte.

Inconvénients | Avantages |

Les rendements réels des investissements peuvent sembler moins attractifs comparés aux produits sans risque comme le Livret A, particulièrement lorsque l'inflation dépasse le rendement offert par ces derniers. | Les SCPI peuvent potentiellement bénéficier d'une augmentation des rendements en raison de l'indexation des loyers sur l'inflation. En France, les indices tels que l'IRL, ILAT et ILC offrent une protection partielle contre l'inflation. Le constat de l’évolution des ILC et ILAT montre que les loyers sont ajustés en conséquence. Avec l’ILC ayant augmenté de 6,69% et l'ILAT de 6,51% entre T1 2022 et T1 2023, il est clair que les rendements des SCPI sont en partie protégés contre l'inflation. L'effet d'aubaine pour les SCPI investissant à l'étranger : en cas d'inflation plus élevée à l'étranger (10% par rapport à 6% en France par exemple), le loyer peut être indexé à ce taux plus élevé. |

La hausse des taux d'intérêt

Les taux d'intérêt ont toujours été des acteurs clés dans la dynamique de l'immobilier. Une variation peut rebattre les cartes du marché.

Inconvénients | Avantages |

Une hausse soudaine des taux peut déprécier temporairement les actifs immobiliers. | Dans un environnement où les taux montent, les SCPI, en tant qu'acheteurs potentiels, peuvent se retrouver en position de force pour négocier. Pourquoi ? Car ils ne sont pas ou peu endettés, et donc en meilleure position. A long terme : L'augmentation des coûts de financement peut réduire l'attractivité des nouveaux projets immobiliers. Acheter des actifs de qualité à un prix inférieur aujourd'hui pourrait mener à une revalorisation potentielle plus tard. Les SCPI qui achètent aujourd’hui sont en train de créer des réserves de valeur pour plus tard. |

Une situation favorable pour les fonds immobiliers

Dans le contexte actuel, la situation pour les fonds immobiliers est un terrain de jeu inédit. Pour mieux illustrer cette opportunité, considérez la pêche comme métaphore. Auparavant, l'investissement immobilier ressemblait à une foule compacte de pêcheurs, tous amassés sur un quai étroit, lançant leurs lignes dans une eau déjà surpeuplée. Chaque prise était le fruit d'une concurrence féroce, et les chances de faire une belle pêche étaient minimes.

Aujourd'hui, la dynamique a changé. Imaginez-vous maintenant en tant qu'investisseur, debout seul au bord d'un vaste lac naturel, dont les eaux regorgent de poissons. Sans la compétition effrénée d'autrefois, votre ligne plonge dans des eaux calmes, où les poissons sont abondants. Qui, dans ce scénario, reviendrait les mains vides ?

Cette analogie illustre parfaitement la réalité que nous observons chez MeilleureSCPI.com.

Depuis le début de l'année, notre équipe a noté une tendance marquée : des gérants agiles parviennent à sécuriser des actifs de premier choix, souvent à des conditions très avantageuses (c'est notamment le cas de certaines SCPI comme le fonds Cap Foncière et Territoires, la SCPI Corum Origin, le fonds Remake Live). Ces opportunités, qui auraient été impensables il y a quelques années, sont le fruit d'un marché en mutation et d'experts du secteur sachant exactement où "lancer leur ligne ».

Et si l’économie ralentit ?

Dans un contexte économique marqué par des incertitudes et un possible ralentissement, les fonds immobiliers pourraient se heurter à des défis non négligeables. L'un des enjeux les plus saillants serait une augmentation de la vacance locative. Alors que certains locataires pourraient faire face à des difficultés financières, cela pourrait engendrer une augmentation des espaces commerciaux ou de bureaux vacants. Parallèlement, il pourrait y avoir une recrudescence du risque de loyers impayés, impactant la rentabilité des investissements.

Toutefois, malgré ce tableau potentiellement sombre, les SCPI ont, à maintes reprises dans le passé, démontré leur capacité à résister aux turbulences économiques. Voici quelques raisons pour lesquelles ces structures sont armées pour faire face à ces défis :

Mutualisation des locataires : Cette stratégie limite le risque global. Au lieu de dépendre d'un petit nombre de gros locataires, les SCPI diversifient généralement leurs actifs parmi plusieurs locataires, garantissant ainsi que la défaillance de quelques-uns n'affecte pas de manière disproportionnée le rendement global.

Diversification géographique et sectorielle : En investissant dans différents types de biens (commerciaux, résidentiels, industriels, etc.) et à travers différentes régions, voire des pays, les SCPI réduisent leur exposition à un ralentissement économique localisé ou à un secteur en particulier.

Distribution nette de taxes et charges : Les investisseurs bénéficient de distributions qui ont déjà été nettoyées de toutes les charges et taxes. Cela offre une visibilité plus claire sur les rendements réels.

Conditions de retrait réglementées : Ces règles protègent à la fois les investisseurs et les fonds. En période d'incertitude, cela empêche une ruée massive vers les retraits, garantissant la stabilité et la liquidité du fonds.

Mais pour mieux illustrer la robustesse des SCPI, jetons un œil sur le passé. Durant la crise financière de 2008-2009, alors que de nombreux actifs et marchés souffraient de pertes importantes, les SCPI ont montré une grande résistance. Pour contexte, en 2009, le rendement moyen des SCPI était de 5,60%, selon l'Association Française des Sociétés de Placement Immobilier (ASPIM). Ce rendement, bien qu'en légère baisse par rapport aux années précédentes, est resté attractif, surtout comparé aux fortes baisses enregistrées sur d'autres classes d'actifs.

Ainsi, bien que les marchés soient en mouvement et que le ralentissement économique soit une préoccupation, les SCPI restent une option attrayante pour les investisseurs. Grâce à leur structure solide, à leur gestion avisée et à leur historique de résistance face aux crises, elles offrent une forme de protection contre les aléas du marché, se positionnant comme une véritable valeur refuge dans un paysage économique en constante évolution.

Loin de se cantonner à la simple mise en location de biens, la SCPI représente une approche stratégique, réfléchie et optimisée du monde de la pierre.

La SCPI se distingue du marché de l’immobilier classique, pour les raisons évoquées : Mutualisation du risque, Gestion expert, Diversification, Accessibilité et Agilité.

Ce sont ces éléments qui lui permettent de surperformer l'immobilier traditionnel, et même de s’en décorréler dans une certaine mesure.

Pour vous, épargnants, quels sont les impacts potentiels pour vos investissements en parts de SCPI ?

Prenons du recul sur la performance

Pour bien appréhender les impacts, prenons du recul dans un premier temps afin d'évaluer la performance des différents produits d'épargne et plus particulièrement de la SCPI. Cette perspective plus large nous permettra de mieux appréhender les impacts.

Décryptage des performances des produits d’épargne

Pour appréhender cette performance, utilisons le Taux de Rendement Interne (TRI) comme mesure.

Un petit rappel sur le TRI : Le TRI est un indicateur financier utilisé pour mesurer et comparer la rentabilité des investissements. Pensez au TRI comme au thermomètre de vos investissements. Il nous donne le "degré" de rentabilité de votre placement. En bref, si le TRI est élevé, c'est que votre investissement est bien "chaud" et rentable.

TRI sur 10 ans :

Sur cette durée, la SCPI se hisse sur le podium des placements, en troisième position, entre les actions et les obligations :

TRI sur 20 ans :

Rappelons-nous : en moyenne, les épargnants conservent leurs SCPI pendant 22 ans ! Sur cette durée, la performance des SCPI est de 8,5% sur les 20 dernières années.

Plongeons dans l'univers des SCPI

Considérons une étude que nous avons menée. Si, en 1988, vous aviez investi l'équivalent du prix d'une paire de chaussures (100 €) dans des SCPI et aviez patiemment réinvesti vos gains chaque année, vous auriez aujourd'hui de quoi vous offrir une belle escapade, avec 530 € net d'impôts.

Ce tour de force est en grande partie dû à une stratégie simple mais puissante : réinvestir régulièrement, un peu comme arroser régulièrement une plante. De plus, sur les 34 dernières années, 30 ont été vertes (positives) pour les SCPI !

La SCPI, c'est un peu comme le coureur de fond des investissements. Elle peut ne pas sprinter comme certaines actions, mais elle a l'endurance, la stabilité et, sur la durée, offre des performances impressionnantes. C'est un choix solide pour quiconque souhaite voir son patrimoine grandir sereinement.

Est-ce que le contexte actuel peut altérer la performance ?

Comme épargnant, lorsque le vent tourne sur les marchés que l’économie est agitée, une question primordiale se pose souvent : "Mon investissement va-t-il subir le contrecoup ?".

Dans le monde des SCPI, malgré les défis actuels, plusieurs facteurs entrent en jeu pour protéger, parfois même bonifier, la performance.

Est-ce que la distribution va se maintenir ?

Conditions d’achat plus favorables : Les SCPI, lorsqu'elles achètent des actifs, le font souvent sans recourir à un financement externe. Ce positionnement en tant que'"equity players" leur donne un avantage concurrentiel, les plaçant en position de force sur le marché. Ils ne sont pas soumis à la pression d'emprunter, ce qui leur offre une marge de manœuvre pour négocier de meilleures conditions.

L'indexation des loyers : Cette pratique courante permet d'ajuster les loyers selon l'évolution des indices, assurant ainsi que les revenus des SCPI suivent le rythme de l'inflation, et donc préservent leur pouvoir d'achat.

La mutualisation : En diversifiant les types d'actifs et en s'étendant géographiquement, en particulier en Europe, les SCPI dispersent les risques. Ainsi, si un secteur ou une région est touchée, le portefeuille dans son ensemble reste solide.

Est-ce que les prix de parts peuvent baisser ?

Certains d'entre vous ont peut-être entendu parler des récentes baisses de prix des parts de SCPI. Toutefois, ce n'est pas une généralité pour toutes les SCPI. Pour comprendre pourquoi la majorité des SCPI n'emprunteront probablement pas cette voie, il faut en saisir les raisons sous-jacentes :

Impact modéré par la typologie des actifs : Les SCPI ont généralement une répartition d'actifs variée. Si certains actifs peuvent voir leur valeur diminuer, d'autres resteront stables ou même augmenteront.

Fluctuation mesurée grâce à un « cousin amortisseur » : Il existe la « décote/surcote », qui agit comme un coussin amortisseur pour les SCPI à capital variable. Les décotes et surcotes des prix de parts d’une SCPI correspondent à l’écart entre le prix du patrimoine expertisé détenu par la SCPI ramené au prix d’une part (valeur de reconstitution) par rapport au prix effectif d’une part à un moment donné. Si ce rapport est compris entre +/- 10% du prix de part, la SCPI n’est pas tenue de modifier son prix de part. Cela garantit une certaine stabilité des prix pour les épargnants, car beaucoup de SCPI ont une marge importante.

Maintenir une dynamique de collecte : Les SCPI en phase active de collecte ont un atout majeur face aux fluctuations du marché. Grâce à la collecte continue, elles disposent de fonds pour réaliser des acquisitions stratégiques et dans d’excellentes conditions de marché. En investissant judicieusement, elles enrichissent leur portefeuille et, par conséquent, augmentent la valeur pour leurs associés. En d'autres termes, elles saisissent les opportunités du marché pour réaliser de véritables bonnes affaires.

Enfin, et c'est crucial, en tant qu'épargnant, il est essentiel d'adopter une vision à long terme. Même si la valeur d'une part baisse demain, cette diminution sera compensée au fil du temps. Adopter cette perspective permet de relativiser les fluctuations temporaires et de se concentrer sur la performance globale sur la durée de votre investissement.

Exemple de la crise de 2008

Pour illustrer nos différents propos, nous vous proposons d’observer le comportement des SCPI de 2006 à 2011. Pour ce faire, nous sommes basés sur différents indicateurs à Paris et en Île-de-France, à savoir :

- La part représentée par SCPI dans les volumes investis en immobilier d’entreprise au cours de ces années ;

- Le prix moyen au mètre carré des investissements réalisés par les SCPI en immobilier d’entreprise au cours de ces années.

Evolution des prix

Comme le montrent les deux figures précédentes, les SCPI ont profité de la crise économique de 2008 pour obtenir une fenêtre de tir accrue sur les années 2009-2010 avant un retour à la normale progressif. Plusieurs choses sont ici à retenir :

- La part des SCPI dans les volumes investis en Île-de-France en 2010 a augmenté significativement pour atteindre 21,4 % des volumes en 2010.

- Les SCPI semblent avoir profité de la chute du nombre d’investisseurs pour acheter à des prix significativement plus bas à Paris en 2009

Vous allez connaître plusieurs cycles

La vie économique, c'est un peu comme une série d'ondes, alternant entre des hauts et des bas. Ces ondes, ou cycles économiques, touchent tous les domaines, et l'immobilier ne fait pas exception.

Si vous décidez d'investir à long terme, vous devez vous attendre à traverser plusieurs de ces cycles. Ce phénomène est inévitable, mais ce qui compte, c'est votre capacité à gérer ces périodes et à maintenir un cap stable. Les rendements sur le long terme tendent généralement à compenser les périodes de volatilité.

La bonne nouvelle ? Les SCPI sont conçues pour naviguer ces cycles de manière optimale.

Diversification géographique : Les marchés immobiliers ne se comportent pas de la même manière partout dans le monde. Les périodes de récession dans un pays peuvent coïncider avec des périodes de croissance dans un autre. En investissant dans des SCPI à portée internationale, vous bénéficiez de cette variation entre les marchés, réduisant ainsi le risque global.

Diversification sectorielle : De la même manière, tous les secteurs d'activité ne réagissent pas de façon identique face aux cycles économiques. Par exemple, tandis que le secteur touristique pourrait connaître un ralentissement, le secteur de la logistique pourrait afficher une croissance. Les SCPI, en diversifiant leurs investissements sectoriels, peuvent ainsi tirer parti des opportunités de différents marchés.

En investissant dans les SCPI, vous profitez de cette double diversification qui vise à lisser les effets des cycles économiques, rendant votre investissement plus résilient aux fluctuations du marché.

Conclusion

Tout au long de votre parcours d'investisseur, vous traverserez plusieurs cycles économiques. Mais une chose reste vraie : il n’y a pas de moment parfait pour investir. Il y aura toujours des impondérables et des incertitudes.

La clé ? Tenir sur la durée. C'est cette détention à long terme qui atténuerait les risques et les volatilités ponctuelles du marché, assurant une stabilité à votre investissement.

SCPI : Lorsque nous parlons de SCPI, nous parlons d'un investissement axé sur la distribution. Ces sociétés privilégient des locataires solides, choisis rigoureusement, garantissant ainsi la pérennité des rendements.

Pierre-papier : Le véritable pouvoir de l'investissement en SCPI réside dans sa durée. À long terme, il présente un équilibre optimal entre risque et rendement.

Quand investir ? Il n'est pas tant question de "quand", mais de "comment". Investir de façon régulière et alignée avec vos objectifs et projets de vie est la clé.

Aujourd'hui, du point de vue immobilier, il y a un consensus clair parmi les professionnels : le marché est rempli d'opportunités. Et ce sont l'agilité et l'expérience de certains gérants qui seront les piliers pour saisir ces occasions.

Chez MeilleureSCPI.com, notre mission est claire : vous guider vers les meilleures SCPI, celles qui, sous la gestion d’équipes aguerris, sauront tirer le meilleur parti de ces opportunités. Nous sommes fiers de travailler avec le produit d'épargne le plus transparent sur le marché. Notre engagement ? Mettre l'épargnant au centre de nos préoccupations, en fournissant toutes les informations et en l’orientant vers les meilleurs acteurs.

À lire également :

- La conjoncture immobilière de 2023 est-elle favorable à l'investissement ?

- SCPI Coeur de Ville: une option à crédit!

- Découvrez la SCPI Remake Live et son rendement attractif

- Quels sont les inconvénients du placement en SCPI ?

- Investir dans une SCPI en 2025 : le rôle de fondateur

| Les points importants pour la SCPI Corum Origin | ||

| Type de support

SCPI

Société Civile de Placement Immobilier |

Catégorie Diversifiée SCPI de rendement | Minimum de souscription 1 part 1135.00 € |

| SCPI Corum Origin Avis | ||

À propos de l’auteur

Jonathan Dhiver

J'ai fondé MeilleureSCPI.com, Meilleur-GF.com, Meilleur-GFV.com, et Epargne-Mensuelle.com. J'adore tout ce qui touche à l'épargne, l'éducation financière, et la fixation d'objectifs. Je pense qu'une des clés est de mettre de l'argent de côté dès le début du mois. Si vous avez des questions, n'hésitez pas à me contacter (via le formulaire de contact) !