ÊTRE RECONTACTÉ(E)

Conformément à la loi « informatique et libertés » du 6 janvier 1978 modifiée en 2004, vous bénéficiez d’un droit d’accès et de rectification aux informations qui vous concernent, que vous pouvez exercer en vous adressant à MeilleureSCPI.com - Service Informatique et Liberté 62 rue Brancion, 75015 Paris ou à information [arobase] meilleurescpi [point] com

“Excellent”, 165 avis

Barème fiscal de l'usufruit et de la nue-propriété 2025

Comprendre le barème fiscal de l'usufruit

Le barème fiscal de l'usufruit légal est une référence essentielle pour déterminer la valeur de l'usufruit et de la nue-propriété dans des situations telles que les successions ou les donations. Ce barème, défini par l'administration fiscale, s'applique uniquement dans le cadre de l'usufruit légal et non pour le démembrement conventionnel.

Importance du barème fiscal de l'usufruit

Depuis le 1er janvier 2004, un nouveau barème a remplacé celui en vigueur depuis 1901. Ce changement, codifié dans l'article 669 du Code Général des Impôts, a modernisé l'évaluation de l'usufruit et de la nue-propriété.

Barème de l'usufruit légal

Voici le barème actuel pour l'usufruit légal :

Age de l'usufruitier | Valeur de l'usufruit | Valeur de la nue-propriété |

Moins de 21 ans | 90% | 10% |

Moins de 31 ans | 80% | 20% |

Moins de 41 ans | 70% | 30% |

Moins de 51 ans | 60% | 40% |

Moins de 61 ans | 50% | 50% |

Moins de 71 ans | 40% | 60% |

Moins de 81 ans | 30% | 70% |

Moins de 91 ans | 20% | 80% |

Plus de 91 ans | 20% | 90% |

Exemple pratique

Pour mieux comprendre ce barème, considérons deux cas concrets :

- Si l'usufruitier a 50 ans et 6 mois, la valeur de l'usufruit est de 60 % et celle de la nue-propriété de 40 %.

- Si l'usufruitier a 71 ans et 7 mois, la valeur de l'usufruit est de 30 % et celle de la nue-propriété de 70 %.

Impact du barème sur les donations

Le barème de 2004 est plus avantageux fiscalement que l'ancien. Il encourage la transmission anticipée du patrimoine sous forme de donations en nue-propriété. Par exemple, pour des parents de 58 et 56 ans souhaitant donner la nue-propriété d'une résidence secondaire tout en conservant l'usufruit, le montant taxable sera de 50 % de la valeur du bien contre 70 % auparavant. Sur un bien de 100 000 €, cela représente 20 000 € de moins de taxe pour les enfants.

Transmettre la nue-propriété d'un bien avant 50 ans permet de bénéficier d'une valorisation fiscale avantageuse, souvent inférieure à la moitié de la valeur réelle du bien.

Impact du barème sur l'IFI

L'Impôt sur la Fortune Immobilière (IFI) a remplacé l'ISF, modifiant certaines règles. Désormais, si le démembrement de propriété provient d'une succession ou d'une donation, les nus-propriétaires doivent déclarer la valeur de leurs droits à l'IFI, tandis que l'usufruitier déclare une valeur réduite. Le barème ci-dessus est utilisé pour déterminer les quotes-parts respectives.

Investir en démembrement de propriété

Usufruit

L'usufruitier peut :

- Utiliser librement le bien (par exemple, occuper l'immeuble).

- Percevoir les revenus (par exemple, louer l'immeuble).

- Céder ou donner son droit, sauf clause contraire.

Cette stratégie répond à un besoin temporaire de revenus complémentaires. En acquérant uniquement l'usufruit, un montant moindre est déboursé par rapport à l'acquisition en pleine propriété. Toutefois, à la fin de l'usufruit, plus aucun revenu n'est perçu et aucun actif n'est détenu.

Nue-propriété

Le nu-propriétaire détient un droit réel cessible, transmissible et saisissable. En acquérant la nue-propriété, un montant moindre est déboursé par rapport à la pleine propriété, mais sans jouissance immédiate du bien ni perception des revenus. À l'extinction de l'usufruit, le nu-propriétaire devient automatiquement plein propriétaire sans imposition supplémentaire.

L'acquisition de la nue-propriété est idéale pour ceux qui souhaitent développer leur patrimoine immobilier sur le long terme sans imposition supplémentaire à l'extinction de l'usufruit.

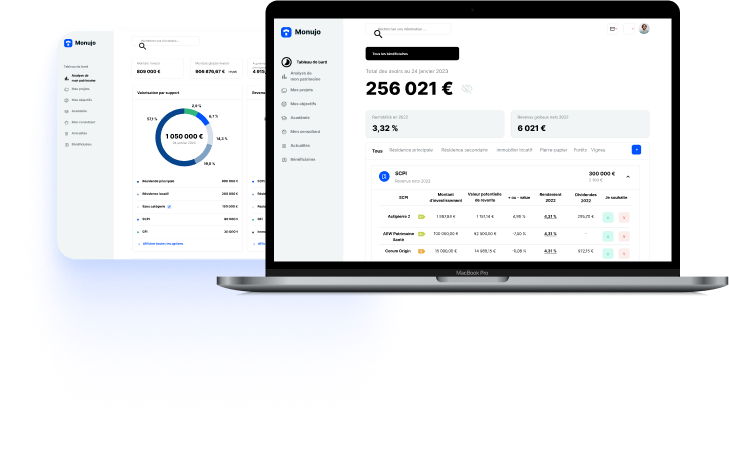

SCPI et Usufruit : Exemple de la SCPI Épargne Pierre Europe

En complément du barème fiscal de l'usufruit légal, l'investissement en SCPI, comme avec Épargne Pierre Europe, peut être optimisé en utilisant le démembrement de propriété. Avec cette SCPI, les investisseurs peuvent acquérir la nue-propriété pour une période définie, réduisant ainsi leur mise initiale tout en bénéficiant d'une valorisation attractive à long terme. À l'extinction de l'usufruit, le nu-propriétaire devient automatiquement plein propriétaire sans frais fiscaux supplémentaires, offrant ainsi une solution idéale pour ceux qui cherchent à sécuriser et accroître leur patrimoine immobilier de manière efficace et optimisée sur le plan fiscal.

Conclusion

Le barème fiscal de l'usufruit légal est un outil essentiel pour évaluer les droits d'usufruit et de nue-propriété dans les contextes de succession et de donation. Comprendre ce barème permet de mieux planifier les transmissions de patrimoine et d'optimiser fiscalement ces opérations. Envisager l'investissement en démembrement de propriété peut offrir des avantages significatifs selon les besoins et objectifs financiers de chacun.

À lire également :

Les meilleures clés de répartition pour le démembrement en nue-propriété sur 5 ans

| Les points importants pour la SCPI GMA Essentialis | ||

| Type de support

SCPI

Société Civile de Placement Immobilier |

Catégorie Commerce SCPI de rendement | Minimum de souscription 5 parts 206.00 € |

| GMA Essentialis (SCPI rendement) | ||

À propos de l’auteur

Jonathan Dhiver

J'ai fondé MeilleureSCPI.com, Meilleur-GF.com, Meilleur-GFV.com, et Epargne-Mensuelle.com. J'adore tout ce qui touche à l'épargne, l'éducation financière, et la fixation d'objectifs. Je pense qu'une des clés est de mettre de l'argent de côté dès le début du mois. Si vous avez des questions, n'hésitez pas à me contacter (via le formulaire de contact) !