ÊTRE RECONTACTÉ(E)

Conformément à la loi « informatique et libertés » du 6 janvier 1978 modifiée en 2004, vous bénéficiez d’un droit d’accès et de rectification aux informations qui vous concernent, que vous pouvez exercer en vous adressant à MeilleureSCPI.com - Service Informatique et Liberté 62 rue Brancion, 75015 Paris ou à information [arobase] meilleurescpi [point] com

“Excellent”, 165 avis

Comparatif SCPI : les 15 critères clés pour bien investir en SCPI

L’investissement en SCPI est devenu une excellente alternative pour les épargnants français, plus que jamais à la recherche de produits de placement adaptés à leur projet d’épargne. Cette solution d’épargne immobilière offre de multiples avantages, outre un bon rapport risque-rendement. Afin d’épargner au sein des meilleurs fonds immobiliers, un comparatif SCPI s’impose. Dans ce domaine, MeilleureSCPI.com peut vous accompagner pour vous faire bénéficier d’une grande expertise et d’un suivi de votre épargne dans le temps. Dans le cadre de l’accompagnement que nous réalisons nous préparons des tableaux comparatif de SCPI pour nos clients. N’hésitez pas à contacter nos consultant(e)s pour être accompagné(e).

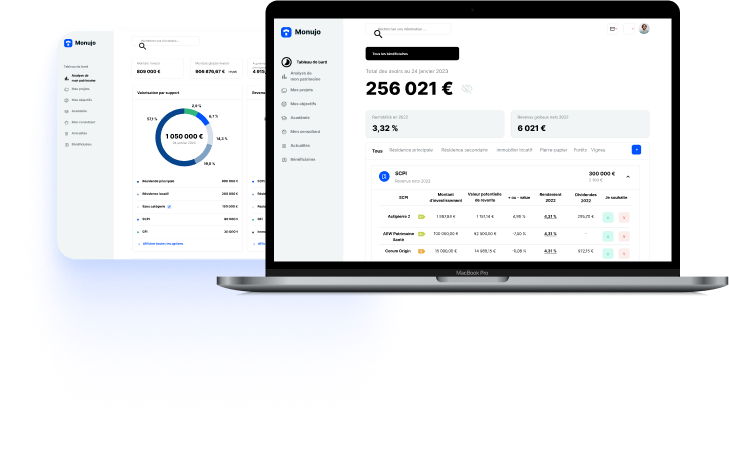

Exemple de comparatif SCPI européenne

La SCPI est “le produit d’épargne le plus transparent du marché”

Jonathan Dhiver, fondateur de MeilleureSCPI.com

Les critères clés de la SCPI et les indicateurs de performance

La SCPI est un produit d’épargne qui attire les épargnants pour son taux de rendement attrayant. Parmi les critères clé de votre comparatif SCPI, le TDVM est la variable la plus simple à apprécier.

Critère n°1 : Le Taux de Distribution sur Valeur de Marché (TDVM)

Le TDVM ou Taux de Distribution sur Valeur de Marché remplace le traditionnel taux de rendement d’une SCPI, depuis le 1er juillet 2012. Il correspond au rapport entre le prix moyen de la part et le dividende brut, distribué aux associés du fonds. Le TDVM est un critère pertinent, permettant de comparer les performances internes des sociétés civiles de placement immobilier et en externe les placements financiers.

Critère n°2 : La liquidité

Dans le cadre d’un comparatif des SCPI de rendement, il est important d’étudier la liquidité. Celle-ci désigne la possibilité pour un épargnant de céder rapidement ou non ses parts. Même si l’horizon de placement en SCPI est long (généralement supérieur à 15 ans) il est important d’étudier ce critère.

Sur ce critère, plusieurs éléments sont à prendre en compte, à savoir :

- Le rapport capitalisation/nombre d’associés,

- Le montant d’investissement minimal pour une première souscription,

- Les modes d’acquisition disponibles (assurance-vie, réinvestissement des dividendes, versements programmés, démembrement, l’épargne-mensuelle…)

Critère n°3 : La décote / surcote de la SCPI

La comparaison de SCPI à capital fixe et à capital variable implique également l’analyse du prix de souscription. Une éventuelle décote ou surcote du prix acquéreur sur le marché immobilier secondaire peut être déterminant en termes d’investissement. Il est ainsi important d’évaluer le prix acquéreur sur le marché secondaire et/ou le marché primaire, par rapport à la valeur de réalisation. Par exemple, un prix de part inférieur à la valeur de réalisation d’une SCPI indique une décote de la part par rapport à sa juste valeur c’est-à-dire la valeur d’expertise du patrimoine immobilier de la société.

La capitalisation de la société civile de placement immobilier

Sur le marché de la pierre-papier, la capitalisation de la SCPI permet d’avoir une vue d’ensemble de la valeur du fonds d’investissement. Elle correspond au prix de souscription pour une part multiplié par le nombre de parts émises.

Critère n°4 : La collecte

La capitalisation d’une SCPI représente la valeur totale ou la taille du véhicule, permettant de la situer financièrement sur le marché. Cette capitalisation est notamment composée de la collecte nette, un indicateur de maturité du fonds. En principe, la collecte nette idéale doit être comprise entre 10 % et 20 % de la capitalisation pour une SCPI en vitesse de croisière.

Critère n°5 : L’investissement

La pertinence d’un comparatif SCPI repose également sur le critère de l’investissement du véhicule. Au-delà du fait de se constituer un patrimoine immobilier, une SCPI vise avant tout un rendement financier de par les loyers des biens immobiliers. Le rendement immobilier du patrimoine (loyer/valeur d’acquisition) et le montant par actif (valeur vénale du patrimoine/nombre d’actifs) permettent également d’apprécier une SCPI.

Critère n°6 : La diversification

Il ne faut pas oublier que l’investissement en SCPI représente un risque. La diversification du parc immobilier du fonds favorise une meilleure mutualisation du risque locatif. Aussi, la répartition géographique et la répartition typologique du patrimoine constituent des critères de diversification incontournables à ne pas négliger.

Critère n°7 : Le Taux d’Occupation Financier (TOF)

Le TOF est aussi un critère important de choix des sociétés civiles de placement immobilier. Il correspond au rapport entre le montant réel des loyers facturés et le montant facturé si l’intégralité du patrimoine était effectivement loué. Le taux d’occupation financier prend en compte plusieurs éléments à savoir la vacance, les franchises de loyer, les locaux en travaux ou sous promesse...

Critère n°8 : Loan-To-Value ratio (LTV)

Avant d’investir dans le patrimoine d’une SCPI, un comparatif du Loan-To-Value ratio ou LTV s’avère également déterminant. Il s’agit du ratio prêt-valeur du fonds, qui détermine le taux d’endettement de la SCPI. Plus le LTV sera faible, plus la SCPI marquera de points. Le Loan-To-Value ratio est le rapport entre l’endettement bancaire de la SCPI et la valeur vénale de son patrimoine immobilier.

Critère n°9 : La Plus-value potentielle

Dans ses analyses, une société de gestion procède au calcul théorique de la plus-value et/ou la moins-value potentielle de la valeur du patrimoine d’une SCPI. Cette plus-value et/ou moins-value dite « latente » exprime la différence de la valeur d’expertise du parc immobilier et la valeur d’acquisition. Avec une plus-value potentielle, une SCPI démontre son aptitude à distribuer une plus-value à ses associés.

Critère n°10 : Le Bulletin Trimestriel

Pour accéder à toutes ces données essentielles sur une SCPI, l’investisseur doit se référer au document légal : le bulletin trimestriel. Ce dernier fournit les informations afférentes au véhicule sur une période donnée, sur un trimestre ou un semestre. Le bulletin trimestriel doit être le plus transparent possible. Il présente entre autres le montant de la collecte, la capitalisation, le taux de recouvrement des loyers, le nombre de parts, la distribution prévisionnelle de l’année, etc.

Les critères financiers de la SCPI

Afin de s’assurer de faire le meilleur choix dans son investissement immobilier, l’épargnant doit se référer aux critères financiers de la SCPI.

Critère n°11 : La Variation du Prix Moyen (VPM)

Parmi les indicateurs de performances incontournables d’une SCPI, la VPM ou variation du prix moyen d’une part mesure l’évolution du prix de la SCPI. Elle prend en compte l’écart entre le prix moyen d’acquisition de l’année N et le prix moyen d’acquisition en année N-1. Ce taux de croissance annuel du prix moyen de la part est généralement compris entre 0 et 5 %. Une SCPI qui parvient à maintenir une VPM autour de 2 % sur une longue période fait preuve d'une bonne gestion.

Critère n°12 : Le profil risque ou SRI

Le profil risque et de rendement d’une SCPI est défini par son niveau de volatilité. Cet indicateur synthétique de risque et de rendement est indiqué dans le document d’information clé pour l’investisseur ou DICI. Il est affiché sur une échelle de 1 à 7, allant du risque le plus faible, au risque le plus élevé.

Critère n°13 : Le Report À Nouveau (RAN)

Dans le cadre d’une comparaison SCPI, le report à nouveau (RAN) permet de projeter la pérennité du taux de distribution d’une société civile. Il s’agit d’une réserve de distribution qui va permettre de lisser le rendement du fonds en cas de crise. Ce bénéfice non distribué aux associés signe une politique de distribution prudente du fonds. Toutefois certains gérants décident de distribuer l’intégralité du résultat. Il est important de rappeler que les associé(e)s sont imposés sur le résultat et non le montant distribué.

Les caractéristiques du patrimoine immobilier de la SCPI

Enfin, puisque l’investissement en SCPI répond notamment à un objectif de diversification patrimoniale, les caractéristiques du patrimoine s’avèrent aussi déterminants.

Critère n°14 : La vétusté du patrimoine

Outre la diversification sectorielle et géographique du parc immobilier, un comparatif SCPI passe également par la vétusté du patrimoine. Suivant la stratégie d’investissement établie par la société de gestion, l’ancienneté du patrimoine traduit également la pertinence de la politique d’investissement de la SCPI.

Critère n°15 : Durée moyenne des baux fermes

Enfin, il convient de rappeler qu’une SCPI de rendement a pour vocation de générer des revenus locatifs issus de son parc immobilier. La durée moyenne des baux fermes constitue un critère important de la performance du fonds. Elle apporte une sécurité locative, permettant à la SCPI d’assurer l’encaissement de loyers sur plusieurs années à venir.

L’investissement en SCPI est une porte d’accès à l’immobilier d’entreprise et de diversifier son patrimoine. Une démarche qui nécessite au préalable un comparatif SCPI, pour s’assurer d’épargne dans un véhicule adapté à son projet. Ces critères de comparaison sont toutefois susceptibles d’évoluer avec le temps, suivant l’évolution du marché de la pierre-papier. On peut imaginer que cette grille évolue avec l’apparition du label ISR. Les SCPI ISR apportent un critère de performance extra-financier qu’il conviendra de suivre dans les prochains mois.

A lire également :

- SCPI LOG IN : Multiplication des opportunités d'investissement en Europe

- Plongée au cœur de MyShareSCPI, la SCPI de bureau phare

- Découvrez SCPI Optimale : Une capitalisation robuste à 13M€ en 2021 !

- Ufifrance Immobilier : L'Investissement stratégique en bureaux

| Les points importants pour la SCPI ATREAM Hôtels | ||

| Type de support

SCPI

Société Civile de Placement Immobilier |

Catégorie Hôtels, tourisme, loisirs SCPI de rendement | Minimum de souscription 5 parts 1000.00 € |

| SCPI ATREAM Hôtels rendement 2024 | ||

À propos de l’auteur

Jonathan Dhiver

J'ai fondé MeilleureSCPI.com, Meilleur-GF.com, Meilleur-GFV.com, et Epargne-Mensuelle.com. J'adore tout ce qui touche à l'épargne, l'éducation financière, et la fixation d'objectifs. Je pense qu'une des clés est de mettre de l'argent de côté dès le début du mois. Si vous avez des questions, n'hésitez pas à me contacter (via le formulaire de contact) !