ÊTRE RECONTACTÉ(E)

Conformément à la loi « informatique et libertés » du 6 janvier 1978 modifiée en 2004, vous bénéficiez d’un droit d’accès et de rectification aux informations qui vous concernent, que vous pouvez exercer en vous adressant à MeilleureSCPI.com - Service Informatique et Liberté 62 rue Brancion, 75015 Paris ou à information [arobase] meilleurescpi [point] com

“Excellent”, 165 avis

Interview de Jean Baptiste Odin pour Amundi Asset Management

MeilleureSCPI.com a échangé avec Jean Baptiste Odin, Responsable du développement Pôle Actifs Réels et Alternatifs au sein d’Amundi Asset Management. Un échange pour faire le point avec lui sur le confinement du point de vue opérationnel, l’impact sur le marché immobilier et notamment sur les fonds.

Amundi Asset Management : confinement, impacts et perspectives pour les SCPI gérées

Retrouvez la transcription de l’interview Jean Baptiste Odin pour les SCPI gérées par Amundi Asset Management

Comment s’est passé le confinement pour les équipes de d’Amundi ?

Le confinement s’est bien passé et continue de bien se passer. Il est caractérisé par un recours massif au télétravail, soit plus de 80 % de l’effectif. L’objectif fondamental de la mise en place rapide de ce télétravail est d’assurer les fonctions essentielles d’une société de gestion immobilière. Ces fonctions essentielles sont la continuité des activités, l’accompagnement et la relation avec nos trois types de clients, que sont nos locataires, nos distributeurs et les associés porteurs de nos SCPI. Cet objectif majeur fonctionne totalement, parce que nous nous rendons compte maintenant avec ces deux mois que le recours au télétravail fonctionne très bien. Cela permet de suivre et de poursuivre les fonctions essentielles d’accompagnement.

La mise en place de déclenchement du plan de continuité d’activité dès l’annonce des mesures du gouvernement constitue un deuxième élément. Elle permet une approche plus structurelle et plus globale, de continuer l’activité sur toutes les fonctions. Il s’agit des fonctions commerciales ou asset, dans le cas de la gestion sur les baux, mais surtout le suivi Back Office, Middle Office, les fonctions support et la gestion.

Serait-il possible de continuer de souscrire en cette période ?

Nous pouvons continuer de souscrire. Nous pouvons même souscrire de manière un peu plus fluide, parce que cette crise a permis de peaufiner, voire d’améliorer les process digitaux qui étaient dans les cartons ou qui étaient prévus depuis plusieurs mois. Cette crise a donc permis de peaufiner la souscription qui commence à se digitaliser et à être en ligne. La mise en place d’un espace en ligne dédié à nos distributeurs permet d’avoir des informations sur les positions de leurs clients. Cela a eu cet effet bénéfique, en plus de peaufiner le digital qui dans nos classes d’actifs, est un peu plus en retard que sur des classes plus digitales.

Cela se modernise. Nous voyons que la plupart des sociétés de gestion ont pu poursuivre leurs activités de façon tout à fait pertinente. Nous voyons que c’est aussi le cas au sein d’Amundi. Bravo aux équipes. ! C’est une très bonne nouvelle. Nous sommes vraiment dans un contexte inédit. Une très forte crise sanitaire qui va avoir des conséquences économiques sur les entreprises et sans doute sur les loyers. Quel est votre vision de l’impact que va avoir cette épidémie sur l’immobilier, notamment sur les fonds que vous gérez ?

Depuis maintenant deux mois, nous nous sommes collectivement rendu compte que le risque intervient toujours là où nous ne l’attendons pas. En tant qu’investisseur immobilier avec nos confrères sur la place, nous étions attendus au tournant sur la hausse des taux. QUID de la hausse des taux ? Comment allez-vous réagir ? Comment cela va-t-il se passer ? Il s’avère que le risque n’est pas arrivé de la hausse des taux, puisque nous avons un OAT qui est aujourd’hui sensiblement inférieure à 0 pour l’OAT 10 ans. Nous sommes sur des taux toujours stables.

En revanche, le risque est arrivé d’un virus arrivé d’Asie, qui se répand également à l’échelle mondiale. Une crise qui est avant tout sanitaire. Il est important de le rappeler. Nous ne sommes pas dans une crise financière. Nous sommes vraiment dans une crise sanitaire, qui évidemment irradie aujourd’hui à l’économie et devient une crise économique. C’est surtout une crise sanitaire qui est intervenue dans un marché immobilier qui était sain à plusieurs niveaux. C’était le cas sur les dernières années. C’était encore le cas sur les trois premiers mois de l’année. Un marché immobilier sain en termes de production. En effet, il n’y avait pas de surproduction, il n’y avait pas de suroffres. Les prix étaient élevés, mais en face nous avions eu une demande placée et des volumes de transactions qui étaient quand même soutenus. Les loyers n’étaient pas non plus l’euphorie, mais nous avions des loyers qui étaient sensiblement orientés à la hausse pour le Prime. En termes de prime de risque, nous étions sur une prime de risque toujours intéressante. C’est déjà, au moins un avantage auquel nous nous rapprochons : une crise sanitaire majeure et brutale, mais qui intervient dans un marché immobilier sain.

L’impact que nous observons aujourd’hui est différent suivant les secteurs de l’immobilier d’entreprise. Touché différemment, nous nous rendons compte que la classe d’actifs bureaux par exemple, sans être épargnée, est beaucoup moins touchée que le commerce (non-alimentaire spécifiquement) et l’hôtellerie qui sont touchés de plein fouets par ces crises. Donc, des sous-classes d’actifs touchés différemment. Chez Amundi, nous sommes sur des fonds grand publics qui, historiquement, ont toujours été très majoritairement investis sur du bureau. C’est-à-dire que le commerce et l’hôtellerie étaient investis à titre de diversification. Même si nous étions investis à titre de diversification, cela représente moins de 20 % global de nos portefeuilles. Sur ces diversifications, le travail d’asset manager dans nos équipes est aujourd’hui fondamental pour accompagner au quotidien avec bienveillance les locataires de la classe d’actifs commerces et hôtellerie spécifiquement. Tout cela, bien évidemment en accord avec les règles mises en place par le gouvernement. Avec bienveillance, nous préférons mettre en place des suspensions, des reports, des aménagements de loyers, plutôt que perdre de manière sèche un locataire.

C’est aussi participer à la relance de l’économie. Les locataires en ont besoin, donc il y a une forme de solidarité et de bienveillance dans la gestion avec les locataires des SCPI. Je pense que les locataires sont vraiment et clairement en mesure de comprendre. Quelle est votre vision sur les autres pendants de l’immobilier de l’entreprise ?

Sur les autres pendants sur la logistique, nous nous rendons compte qu’il n’y a pas de sujet pour l’instant. C’est beaucoup moins touché. Le commerce et l’hôtellerie, encore une fois, sont en frontal. Le bureau est touché différemment. Nous sommes vraiment sur des actifs et sur les stratégies Core+ qui visent majoritairement des actifs Primes. Concrètement, ce sont des actifs de taille importante, plutôt des locataires qui en général sont des signatures assez solides. Là-dessus, nous observons pour le moment comme une certaine résilience et une certaine résistance sur le bureau prime. En effet, nous avions des locataires qui, même dans un contexte au recours large au télétravail par leurs salariés, continuent de remonter les loyers. Sur le bureau, nous n’avions pas d’inquiétudes à court-moyen termes. C’est plus au niveau du commerce et de l’hôtellerie où il faut être particulièrement attentif et accompagner les locataires.

Pour rassurer les auditeurs, nous pouvons peut-être dire que le bureau est plutôt positif, le commerce est une zone d’inquiétude. Il faut quand même rappeler sur les SCPI, c’est plutôt des pieds d’immeubles, des commerces accessibles directement depuis la rue. Au final, très peu de galeries commerciales et de centres commerciaux sont principalement détenus par des foncières cotés. Là-dessus, c’est vrai qu’il y a une inquiétude supérieure à voir. Je pense que les français ont aussi envie d’aller soutenir ces locataires, ces commerçants.

Au sein de Meilleure SCPI, on a lancé l’initiative « J’aime mes locataires », qui va sortir d’ici quelques jours, pour faire en sorte que les épargnants puissent aller consommer chez leurs locataires. C’est très important, nous avons une responsabilité dans tout cela. Quelles sont les perspectives pour vos SCPI ? Qu’est-ce que vous anticipez ?

Dès les premiers bruits de cette crise qui ont commencé à raisonner bien avant le mois de mars, notre équipe de recherche Amundi Asset Management global a mis en place des scénarios de marché. Ces derniers anticipent, non pas un retour à la normale, puisque ce ne sera pas le cas, mais en tout cas une amélioration de la conjoncture économique sur le dernier trimestre. Forts de ces prévisions et de ces anticipations, nous avons adapté la stratégie en fonction de manière très concrète sur les fonds investis en actifs réels et spécifiquement sur les fonds immobiliers. Nous avions fait tourner des simulations, des stress tests pour utiliser le terme dédié. Une approche vraiment maximaliste. Nous avons voulu faire une approche maximaliste et volontairement, peut-être pessimiste. Nous avions imaginé le scénario du pire pour pouvoir construire demain, la situation du meilleur.

Donc de manière très concrète sur nos SCPI, nous avons par exemple décidé d’adapter les acomptes prévisionnels trimestriels de l’année. Nous avons abaissé sensiblement de 30 % sur le premier, le deuxième et le troisième trimestre. Tout cela pour éviter les soubresauts, les à-coups, puisque l’objectif principal d’Amundi sur ces classes d’actifs est d’être exposé sur l’économie réelle, et surtout d’avoir un lissage et une stabilité des rendements.

La prudence est admise au sein d’Amundi. Prendre cette décision d’abaisser 30 % de ses dividendes est une décision engageante. Quelque part, les épargnants sont là sur une durée très long terme. La durée de détention moyenne est de plus de 20 ans sur les SCPI. Avoir une année compliquée est normal. Cela fait partie de la règle de jeu. Nous sommes sur une durée très pérenne. Votre vision sur le marché est claire sur ces dividendes qui vont être ajustés. Ils pourront être ajustés à la hausse en fin d’année. C’est peut-être le message qui peut se dessiner si jamais il y a reprise.

C’est tout à fait l’idée. Le dividende s’analyse à l’aune de l’année. Un dividende annuel sur une SCPI. En trimestriel, nous sommes sur les acomptes prévisionnels. N’empêche qu’il y a un impact majeur. Quand vous baissez 30 % à l’acompte provisionnel, évidemment, vous avez 30 % de moins sur le coupon qui est détaché sur le trimestre. Nous analyserons effectivement à l’aune de l’année, quand nous aurons vraiment quatre trimestres complets, c’est-à-dire début 2021, la situation, pour peut-être également avoir un recours aux réserves. C’est l’intérêt de la SCPI gérée de manière prudente.

Nous analyserons la situation en début 2021, parce que nous en aurons une vision beaucoup plus nette pour adapter nos dividendes et essayer de se rapprocher du dividende prévisionnel qui est annuel. Le crédo est vraiment prudence et résilience des stratégies, puisque nous sommes sur des actifs réels, sur une classe d’actifs liquides. L’objectif est d’être prudent dans l’accompagnement de nos locataires, dans la gestion des actifs et dans la gestion du véhicule global.

Au final, tout cela pour l’intérêt de l’épargnant. Avez-vous une bonne nouvelle à nous partager ?

La bonne nouvelle est que, malgré un contexte de crise qui est brutale et transitoire, nous sommes toujours en capacité totale d’investir. Ce qui est fondamental. Nous l’avons d’ailleurs fait sur les dernières semaines. Nous observons bien évidemment des niveaux de collecte sensiblement inférieurs aujourd’hui dans les SCPI, et des niveaux de collecte qui restent importants. Il est hors de question de ne pas les investir. Pour nos associés, l’objectif, la stratégie est vraiment d’investir en totalité. Nous sommes en capacité d’investir, parce que nous avons aujourd’hui une visibilité au niveau européen. Nous sommes sollicités sur les grosses transactions en général.

De manière très concrète, la bonne nouvelle, ce sont les investissements qui ont eu lieu et qui se sont officialisés ce mois d’avril. Par exemple un immeuble de bureaux très prime à Varsovie en Pologne qui nous permet de diversifier géographiquement sur un actif de qualité. En termes de diversification, cette fois une plateforme logistique en Allemagne dont l’utilisateur principal est Zalando, un acteur majeur du commerce électronique. Et puis un actif de bureau à Barcelone qui permet de déployer la collecte de nos fonds sur des actifs de qualité en ligne avec la stratégie tout en diversifiant géographiquement.

Le mot de la fin est la diversification qu’elle soit typologique ou même d’un point de vue sectoriel.

SCPI de rendement gérées par Amundi |

MeilleureSCPI.com vous recommande :

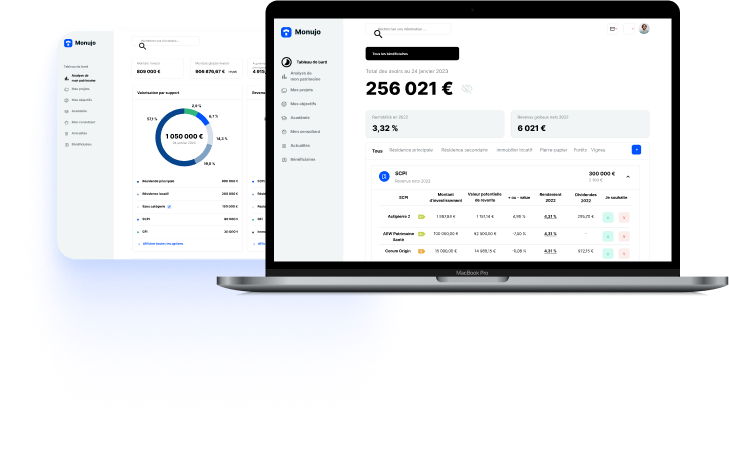

- Mon Compte SCPI : souscrire à la SCPI directement en ligne

- Interview de Anne Schwartz pour Paref Gestion

| Les points importants pour la SCPI Amundi DEFI Foncier 2 | ||

| Type de support

SCPI

Société Civile de Placement Immobilier |

Catégorie Déficit Foncier SCPI de fiscale | Minimum de souscription 8 parts € |

| SCPI Amundi DEFI Foncier 2 | ||

À propos de l’auteur

Jonathan Dhiver

J'ai fondé MeilleureSCPI.com, Meilleur-GF.com, Meilleur-GFV.com, et Epargne-Mensuelle.com. J'adore tout ce qui touche à l'épargne, l'éducation financière, et la fixation d'objectifs. Je pense qu'une des clés est de mettre de l'argent de côté dès le début du mois. Si vous avez des questions, n'hésitez pas à me contacter (via le formulaire de contact) !